เมื่อเราตัดสินใจกู้ซื้อบ้าน ช่วง 3 ปีแรกของการผ่อนบ้าน รูปแบบของดอกเบี้ยที่เจอจะเป็นลักษณะดอกเบี้ยคงที่ (MRR) หลังจากนั้นอัตราดอกเบี้ยจะเข้าสู่ภาวะดอกเบี้ยลอยตัว (MLR) ทันที สำหรับใครที่มีสินเชื่อบ้านครบ 3 ปีแล้วคงเกิดคำถามที่ว่า รีไฟแนนซ์บ้าน ดีไหม? เพื่อดอกเบี้ยที่ถูกกว่า ผ่อนหมดไว หรือเราจะลองขอลดดอกเบี้ยจากธนาคารเดิมดี?

ทำความรู้จักการรีไฟแนนซ์กับรีเทนชั่นบ้าน

ผู้กู้มักจะ Refinance บ้านเพื่อลดอัตราดอกเบี้ยในการผ่อนบ้าน แต่ยังมีอีกวิธีการหนึ่งที่ช่วยลดภาระในการแบกรับอัตราดอกเบี้ยได้ นั่นคือ Retention ก่อนอื่นเรามารู้จัก 2 สิ่งนี้ก่อนดีกว่า ว่ามันคืออะไร

รีไฟแนนซ์ (Refinance) คือ การขอยื่นกู้สินเชื่อบ้านกับธนาคารใหม่ เพื่อให้ได้อัตราดอกเบี้ยบ้านต่ำลง ซึ่งจะช่วยให้ยอดผ่อนต่อเดือนน้อยลงและหมดไวยิ่งขึ้น การรีไฟแนนซ์จึงเป็นทางเลือกยอดนิยมในการลดอัตราดอกเบี้ยประโยชน์ที่จะได้รับจาก Refinance บ้าน คือ การได้สินเชื่อใหม่จากธนาคารหรือสถาบันการเงินใหม่ ที่มีเงื่อนไขน่าพึงพอใจกว่าเดิม และเพิ่มสภาพคล่องทางการเงินมากขึ้น เพราะอาจได้รับวงเงินเพิ่มเพื่อนำไปใช้ในการตกแต่งซ่อมแซมที่อยู่อาศัยนอกจากนี้ยังมีความยืดหยุ่นด้านระยะเวลาในการผ่อนชำระมากขึ้น เช่น หากมีรายรับเพิ่มขึ้น อาจลดระยะเวลากู้ลงและชำระเงินต่องวดมากขึ้น หรือขยายเวลากู้ออกไปเพื่อให้จำนวนเงินที่จ่ายต่องวดลดลง เป็นต้น

อ่านเพิ่มเติม : รีไฟแนนซ์บ้านคืออะไร ?

รีเทนชั่น (Retention) คือ การขอลดอัตราดอกเบี้ยเงินกู้กับธนาคารเดิม เมื่อคุณผ่อนบ้านในอัตราดอกเบี้ยคงที่จนครบ 3 ปีแล้ว จะสามารถทำการยื่นเรื่องกับธนาคารเดิมที่ตนเองกู้บ้านเพื่อขอต่อรองอัตราดอกเบี้ยใหม่จุดเด่นของ Retention นั้น เนื่องจากผู้กู้ดำเนินธุรกรรมกับธนาคารเดิม ดังนั้นจึงไม่ต้องมีภาระในการจัดเตรียมเอกสารใหม่ เพราะทางธนาคารมีเอกสารและข้อมูลของผู้กู้อยู่แล้ว ทำให้ใช้ระยะเวลาในการพิจารณาอนุมัติไม่นานก็ทราบผล ธนาคารบางแห่งใช้เวลาพิจารณาแค่ 7 วันทำการเท่านั้น นอกจากนี้ยังไม่ต้องเสียค่าธรรมเนียมมากนัก ธนาคารบางแห่งอาจคิดเพียงค่าธรรมเนียมสินเชื่อ 1% ของวงเงินกู้เท่านั้น เมื่อเทียบกับอัตราค่าดำเนินการเพื่อทำ Refinance ถือว่า Retention มีค่าใช้จ่ายถูกกว่ามาก

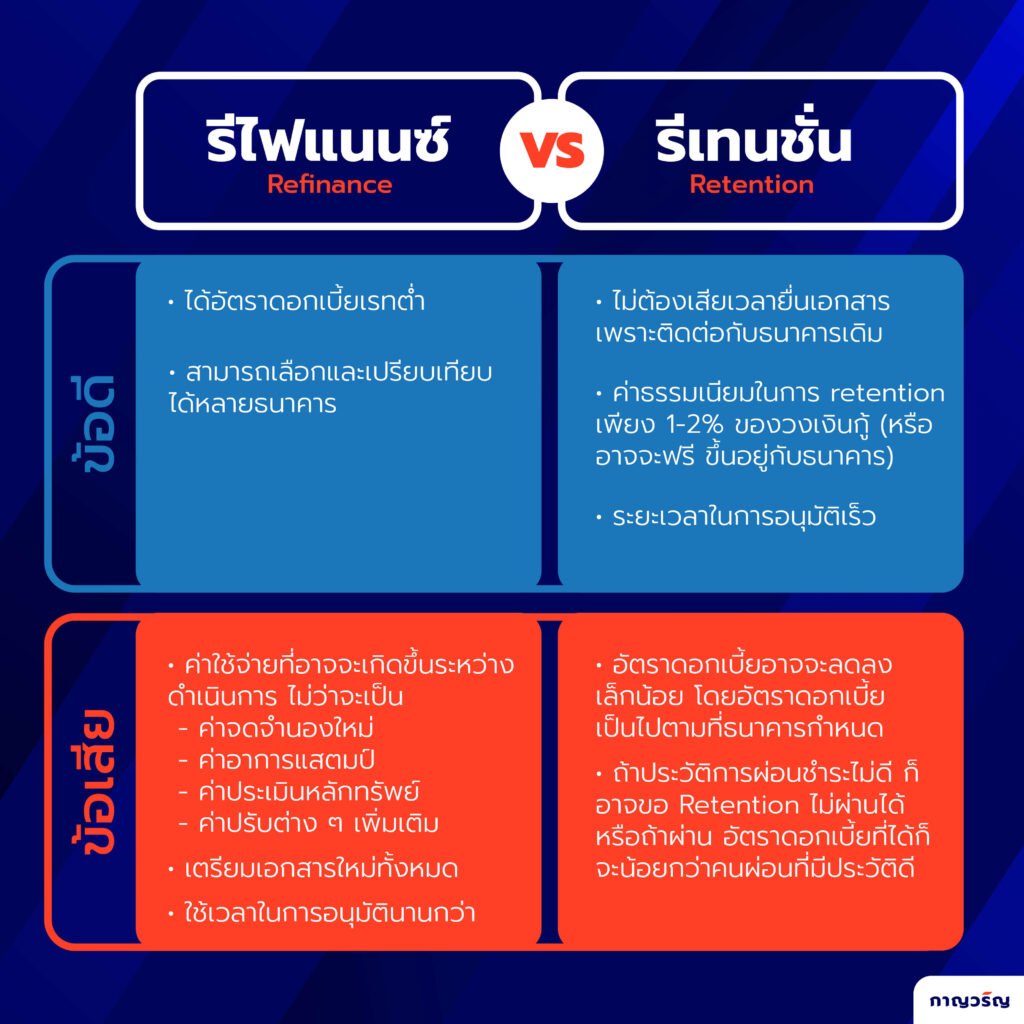

ความแตกต่างระหว่างการรีไฟแนนซ์กับรีเทนชั่น

รีเทนชั่นบ้าน เป็นการติดต่อขอลดอัตราดอกเบี้ยกับธนาคารเดิม ในขณะที่รีไฟแนนซ์บ้าน เป็นการนำที่อยู่อาศัยที่ผู้กู้ผ่อนชำระอยู่มาเป็นหลักทรัพย์ค้ำประกัน

วิธีการคำนวณการรีไฟแนนซ์กับรีเทนชั่นบ้าน

เราลองมาดูตัวอย่างวิธีการคำนวนเบื้องต้นของทั้ง 2 แบบ กันค่ะ

น้องริน ซื้อบ้านกาญวริญ พร้อมอยู่ บิ๊กซี –ราชบุรี ราคา 1.6 ล้านบาทโดยยื่นกู้กับธนาคาร โดยมีอัตราดอกเบี้ยเฉลี่ยปีละ 5.4% ผ่อนเดือนละ 8,144 บาท และตัดสินใจทำการ Retention ดอกเบี้ยบ้านกับธนาคารเดิมจะได้อัตราดอกเบี้ยลดลงเหลือปีละ 4.4% ทำให้มียอดผ่อนลดลงเหลือเดือนละ 7,091 บาท ทำให้ประหยัดไป 1,053 บาท/เดือน ในขณะเดียวกัน หากน้องรินตัดสินใจทำการ Refinance กับธนาคารใหม่จะได้อัตราดอกเบี้ยเฉลี่ยลดลงเหลือปีละ 3.08% (อ้างอิงจาก ธ.กรุงไทย) ทำให้มียอดผ่อนลดลงเหลือเดือนละ 5,800 บาท(40 ปี) ทำให้ประหยัดไป 2,344 บาท/เดือน

จากตัวอย่างข้างต้น ทำให้เห็นว่าวิธีการขออัตราดอกเบี้ยบ้านในเรทต่ำกับธนาคารด้วยการ Refinance นั้นทำให้มีเงินประหยัดต่อเดือน และคุ้มค่ามากกว่าการ Retention ดอกเบี้ยบ้านกับธนาคารเดิม

แต่แต่แต่ !!! บางครั้ง หากผู้ที่ต้องการ Refinance ติดต่อหลายธนาคาร จนได้ตัวเลขอัตราดอกเบี้ยใหม่แล้ว ธนาคารเดิม (บางแห่ง) อาจมีการสอบถามอัตราดอกเบี้ยดังกล่าว เพื่อปรับให้ Retention มีอัตราดอกเบี้ยเท่ากับ Refinance ได้ ซึ่งต้องสอบถามโดยตรงกับเจ้าหน้าที่ของธนาคาร

ดังนั้นก่อนทำรีไฟแนนซ์ทุกครั้งอย่าลืมเจรจา Retention กับธนาคารเดิมก่อน อาจจะได้เงื่อนไขที่ดีกว่าการ Refinance ก็เป็นไปได้

ติดตามเรา: https://www.facebook.com/kanwarinestate